环保板块2021年半年报披露完毕,环境商会对统计范围内的125家A股环境上市公司的主要经营数据进行了分析。结果显示,上半年,125家上市公司中有104家企业实现营收增长,占比83%,7成企业实现净利润增长,38家企业净利下滑,14家企业处于亏损状态。营收净利双增的企业80家,双降企业14家。企业的平均净资产收益率约在3%,平均销售毛利率约为31%。现金流方面,70家企业经营现金流量为正,55家净流出。整体业绩表现优于去年同期。

营收数据分析

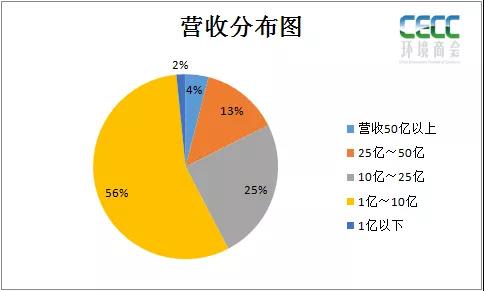

125家A股环境上市公司中,中国天楹、首创环保、格林美、东湖高新和盈峰环境以超过50亿的营收领跑。营收规模在25亿~50亿之间的企业17家,10亿~25亿的企业31家,营收在1亿~10亿区间的企业占据大头,数量为70家。营收低于1亿的企业2家。

营收排名前20的企业名单如下:

从营收排序中,我们看到,除开仍然受到上轮受PPP等因素影响的启迪环境、三聚环保、东方园林等企业,领跑企业的平均营收增速接近47%,而且它们在净利润上也同样表现颇为突出,大部分企业的净利润保持高增长,比如首创环保、龙净环保、三峰环境、科达制造、格林美等上半年净利都在翻倍。而营收排名倒数的20家企业有65%的企业出现净利下滑,8家企业双减,125家企业中也只有14家出现营收净利双减的情况。这从一个侧面反映出产业强者恒强的特征。

中国天楹2021上半年以超百亿的规模占据A股环境上市公司业绩头位,得益于收购的Urbaser资产。Urbaser已经成为中国天楹的核心资产,其资产净额占中国天楹资产净额的50.01%,2020年营业收入占公司总收入的83.40%,也就是说,中国天楹目前大部分的收益来自Urbaser。不过今年上半年,公司放出公告称,计划以15亿欧元出售Urbaser100%股权,距离成功收入Urbaser才两年。

对此,中国天楹高管公开回应,收购Urbaser后,降杠杆成为主旋律,中国天楹由于收购Urbaser,商誉金额大,资产负债率上升到75%,公司股权、债权融资受到一定的影响。Urbaser出表后,交易获得的资金除了能够降低杠杆外,还能够快速促进公司项目投产,拓展科技创新业务,公司营业收入的减少也会通过多增长极发展的收入增加填平。

再从营收增速上来看,125家上市公司中104家企业实现营收增长,占比超8成,优于去年同期水平,46家家企业实现30%以上增速,其中增速超过50%的企业26家,增速领跑的企业包括力源科技、绿茵生态、圣元环保、城发环境、上海环境等。

这里面值得关注的是,雪浪环境、万邦达、兴源环境、中金环境等业绩受挫明显的企业本期业绩有所回暖。雪浪环境2021年上半年营业收入约8.52亿元,同比增加70.73%;归属于上市公司股东的净利润盈利约5117万元,同比增加4407.07%。去年,雪浪环境与新苏环保完成战略重组,此次业绩收入一部分得益于并表,但同样可以看到,以雪浪的机制、新苏的体制,新苏环保和雪浪环境的协同效应在起作用。

上半年,营收出现下滑的企业21家,其中下滑幅度最大的为新上市的恒誉环保,下滑幅度为52.8%。恒誉环保于2020年07月14日在上交所上市,主营业务为有机废弃物裂解技术研发及相关装备设计、生产与销售,是集有机废弃物裂解技术研发与裂解装备制造技术研发于一体的创新型企业。对于业绩下滑,公司表示,报告期内公司营业收入、归属于上市公司股东的净利润、归属于上市公司股东的扣除非经常性损益后的净利润下降主要系本期执行订单金额较上年同期下降所致。

净利润数据分析

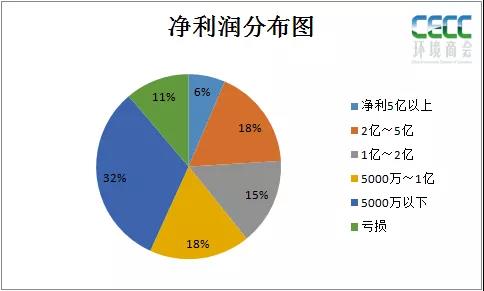

从净利润数据来看,125家企业中,净利润在5亿以上的共8家,分别为首创环保、重庆水务、中山公用、伟明环保、三峰环境、兴蓉环境、瀚蓝环境与格林美。净利润在1亿~5亿的企业41家,其中,1亿到2亿的占据半数,而净利润低于1亿的企业有62家,其中净利润低于5000万的就有40家。

此外,上半年出现业绩亏损的企业有14家,包括聚光科技、中创环保、科融环境、清水源、中环装备、东旭蓝天、京蓝科技、节能铁汉、三聚环保、东方园林、启迪环境等,相较于去年有所减少。其中亏损幅度最大的为启迪环境,净亏损超38亿,亏损额度进一步扩大。这些企业中不乏受上一轮产业震荡影响比较强烈的企业,它们很多都是曾经的头部企业,目前仍在摆脱逆势的挣扎和努力中。

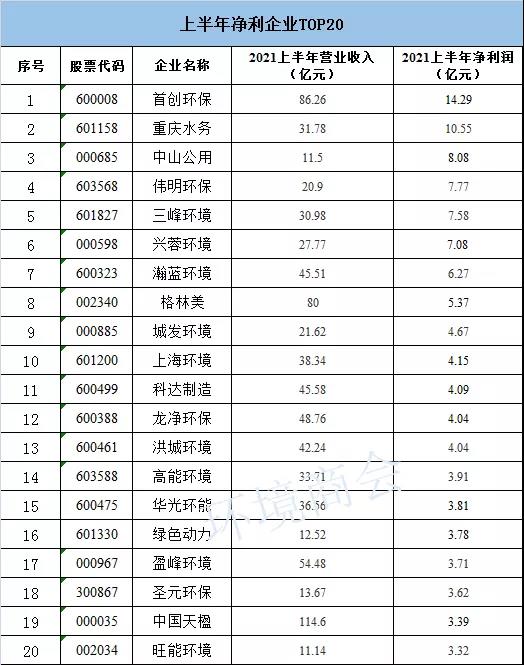

上半年,净利排名前20的企业如下:

上半年,净利润排行第一的是首创环保集团。这半年来,首创环保进行了更名、REITs、换帅、战略迭代等一系列战略动作,以全新的面貌迎接“十四五”。其半年报显示,公司净利润大增的主要影响因素一方面得益于疫情影响的减弱带来存量和新增项目的投产,二是得益于轻资产运营战略带来的管理水平、能效利用、成本管控等方面的提升,此外,上半年,首创环保处置所持有的深水集团股权等资产也获得了部分投资收益。

可以看到,净利润排行前20的企业有比较突出的两个特征。特征之一是地方性环保集团较多,包括重庆水务、中山公用、兴蓉环境、三峰环境、上海环境、洪城环境等。这些地方环保集团雄霸一方并逐渐成长为全国性的环保集团,借助资源禀赋、融资能力等完成原始积累,做大做强后在技术水平、管理能力上发力,品牌优势越发凸显。它们的盈利优势较为突出,盈利能力始终相对稳健。在此前的年度业绩分析报告中也曾对他们的现金能力进行过分析,它们的现金流状况也呈现相对稳健的特性。

以三峰环境为例。三峰上半年实现营业收入30.98亿元,同比增长30.32%;实现归属于上市公司股东的净利润7.58亿元,同比大幅增长124.19%,上半年盈利已超过去年全年水平。对此,三峰环境表示,净利润大增,主要是本期确认百果园、涪陵、库尔勒项目可再生能源补贴收入所致。据悉,上述三个垃圾焚烧发电厂项目纳入国家可再生能源发电补贴项目清单,根据公司会计政策,确认三项目自并网发电以来的可再生能源补贴收入共计约3.85亿元,占净利润的50.8%。

而根据清气团智库数据,三峰2021年上半年处理垃圾499.36万吨,日均27589吨,已投产产能37950吨/天,产能利用率73.1%,上网率达到88.3%,超过去年的88%,自用电比例11.7%,吨上网电量346.29度。焚烧炉单炉平均产能达到600吨,处于行业高位。

在赚钱这方面还有一个特征,净利排名前20的企业中固废企业数量占据大头,20家企业中有13家以固废为主业。固废行业近年来业绩表现持续亮眼,根据中国环保产业协会最新发布的数据,今年上半年,固废处理与资源化(固废)领域的营收规模、营收总额增速、环保营收增速、净利润增速等指标均列细分领域首位。

这些固废企业一方面得益于新项目投产,项目纳入补贴清单后的收益,另一方面也与整体提质增效带动净利增长有关。特别是随着国补退坡影响,垃圾焚烧行业进入提质增效的时代,向存量项目要收益已经成为众多垃圾焚烧企业的选择,对行业而言是健康可持续发展的重要信号。

上半年,瀚蓝环境实现营业收入45.51亿元,同比增长45.11%,其中主营业务收入44.67亿元,同比增长45.12%;归属于上市公司股东的净利润6.27亿元,同比增长36.02%。瀚蓝环境表示,除去去年上半年因疫情影响基数较低及加大业务拓展等因素,信息化、智能化应用不断加强,协同效应和产能利用率进一步提升也是净利提升的重要原因。清气团智库认为,瀚蓝环境也得益于750-800吨的大炉排投产,实现效率大提升。

在净利润增速方面,雪浪环境、仕净科技、城发环境领跑的27家企业实现净利翻番。有38家企业出现净利下滑,占比约30%,具体如下:

净资产收益率数据

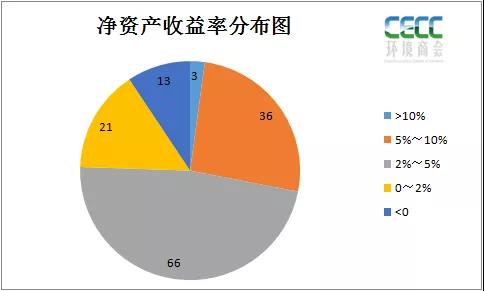

净资产收益率方面,收益率在5%以上的企业39家,其中超过10%的三家固废企业,分别为伟明环保、圣元环保和玉禾田。净资产收益率低于5%的企业有86家,大部分集中在2%~5%这个区间,净收益率为负的企业有13家,和亏损企业对应。

现金流分析

现金流方面,根据wind数据,行业整体现金流状况自2017以来在持续回暖。今年上半年,125家企业中,70家每股经营现金流量为正,55家企业经营现金流净流出。其中,瀚蓝环境、旺能环境、复洁环保、城发环境、玉禾田、景津环保、三峰环境、侨银股份等企业每股经营性现金流数据排在前面。55家现金流净流出的企业中,不少是近两年的上市新贵。经营性现金流的减少的原因多与本期采买设备、支付货款、薪资增加、经营性投入加大以及项目回款周期等相关,现金流量吃紧,下半年或许会有所回暖。

此外,经营性现金流净流出的企业多集中在净利规模相对较小的范围内,以净利润1.5亿为划分,利润少于1.5亿的88家企业中就有50家企业的经营性现金流净流出,占比接近57%,且不少企业上半年现金流出现锐减,而净利在1.5亿之上的企业仅5家企业出现经营性现金流净流出的情况。如果按照营收体量来划分也大体可以得到相似结论。这也从侧面看出,抛去上半年薪资,投入增加等客观原因,在头部企业现金流承压的同时,位于中段的环境上市公司资金压力也同样较大。

提交关闭